はじめに

どーも。たーくんです!

今回は「米国株が ”最強” だと思う理由」というテーマで解説して行きますね!

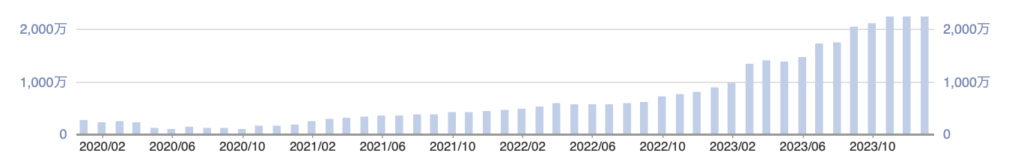

僕は2020年の11月から米国株に投資を始めました。

それまでは日本株ばかりに投資していたのですが、

米国株の魅力に気づき、今ではポートフォリオの大半が米国株です。

元手取り18万円の僕でも『正しい投資の知識と勉強を積み重ねる』ことで資産を増やせました!

みなさんも一緒に投資について勉強していきましょう〜!

それでは『米国株が ”最強” だと思う理由』について分かりやすく解説しますね!

米国株が ”最強” !だと思う7つの理由

僕が感じる、『米国株が ”最強” !だと思う理由』について以下にまとめてみました!

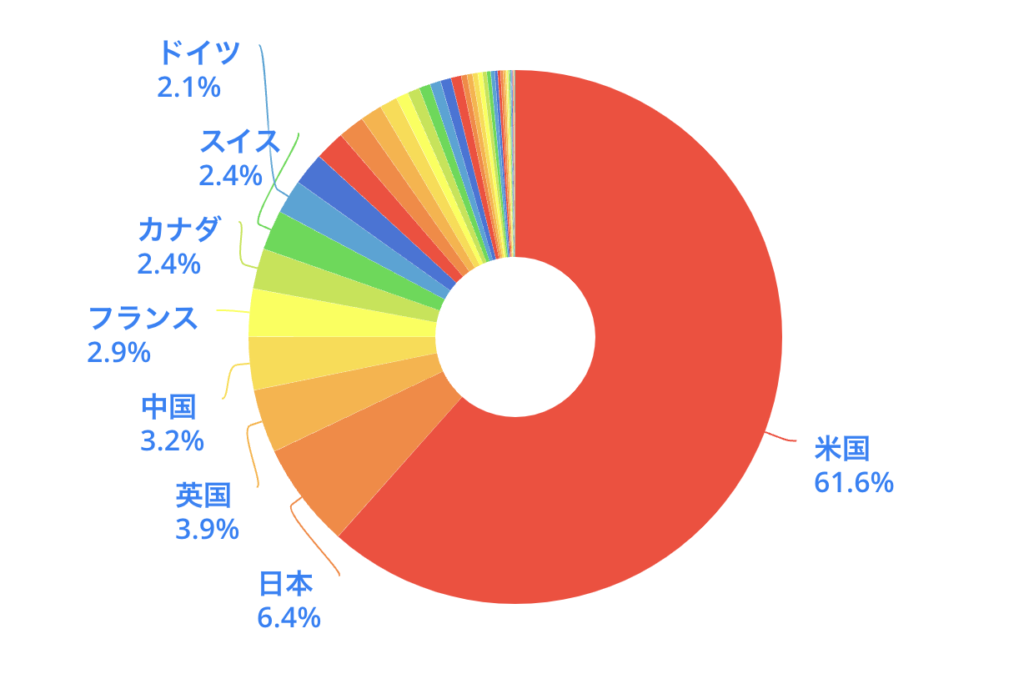

- 世界の時価総額の半分以上が米国企業

- 営業利益率の高い企業が多い

- 25年以上、連続増配の企業が多い

- 株主に対する経営者の価値観の違い

- 人口増加による成長期待

- 世界経済に投資するのと同じ

- その圧倒的なパフォーマンス!

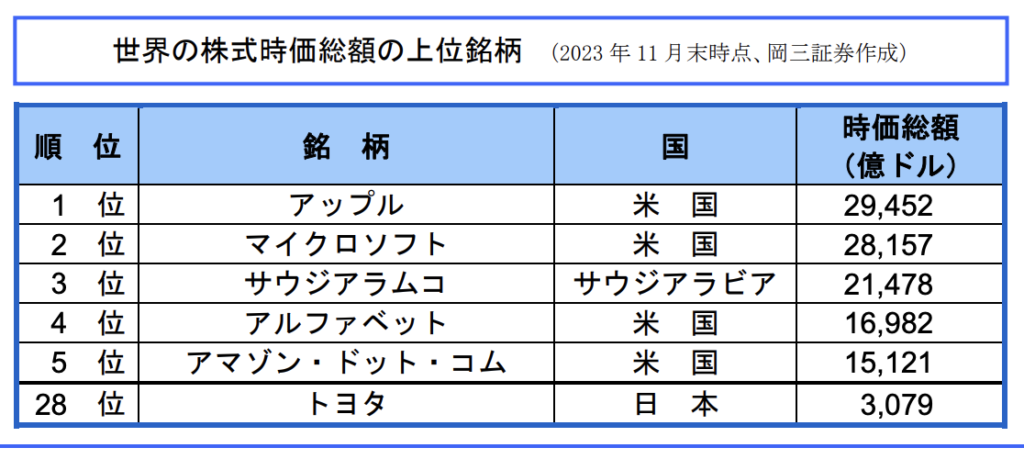

その1:世界の時価総額の半分以上が米国企業

世界の時価総額の半分以上が米国です。

つまり米国は「世界最大の株式マーケット」であると考えてもいいです。

プロの多くの主な投資先は米国株です。

そんな世界最大の株式売買が行われている場に投資しない手はないですよ。

世界のマーケットが米国株である以上、日本株に100%投資するのはリスクがあります。

よく、団塊の世代は日本株に100%投資する傾向にあります。

ですが、僕は日本株に100%の資金を投資することには反対です。

下の画像は少し古いデータですが、

平成元年の際は日本企業が時価総額上位を連ねていました。

この時代に生きた方は日本企業は強いというイメージを持っていてもおかしくありません。

でも、今は時代が変わりました。

日本は失われた30年でスマホ事業に乗り遅れ、米国テック企業に全て支配されています。

個別株の時価総額順で見ても、GAFAMやテスラ・エヌビディアなどの主要米国テック企業が上位にあります。

日本の時価総額1位の世界のトヨタでも28位です。

このように世界の時価総額の半分以上が米国企業です。

なので米国株をメインに投資するのは理にかなっていると思います。

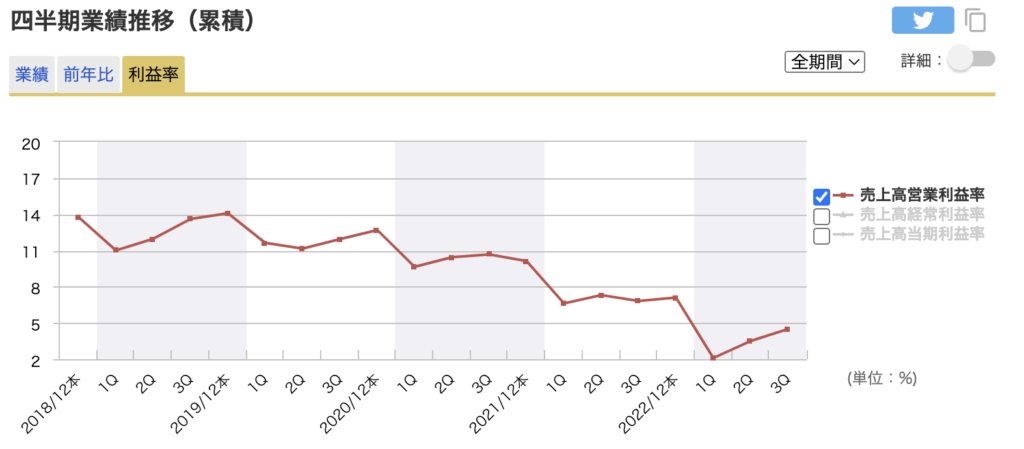

その2:営業利益率の高い企業が多い

米国株には営業利益率20%前後の優良企業が多いです。

営業利益率 = ( 営業利益 ÷ 売上高 ) × 100

- 売上高 → 売り上げた金額の合計

- 営業利益 → 本業のみで儲けた金額

営業利益率とは本業でどれくらいの稼ぐ力があるかの指標です

米国にはコカコーラやP&Gなど営業利益率が20%前後の優良企業はいっぱいあります。

↓コカコーラ(KO)の営業利益率=28%

↓P&G(PG)の営業利益率=22%

日本は営業利益率20%超えの企業は少なく、10%あればいい方だと思います。

↓花王(4452)の営業利益率=5%

日本株で唯一、配当金を33年連続で増配し続ける花王の営業利益も米国株には負けます。

営業利益率が高いということは儲かる事業であり、配当金も出しやすい傾向にあります。

つまり、米国株は日本株に比べて、稼ぎやすい企業が多いので配当金も増配し続けるということ!

その3:25年以上、連続増配の企業が多い

米国は数十年の間、ITバブル崩壊やリーマンショックなど、さまざまな危機に見舞われました。

そんな中でも米国企業は25年以上連続増配し続けた企業がなんと120社近くあります!

日本で25年以上連続増配している銘柄は『花王』の1社のみです!

米国の方が連続増配している企業が多いんだね!

でも連続増配してる企業って何がいいの?

「連続増配株」は、事業内容も安定していて、これからも長く増配を続ける可能性が高いんだよ。

じゃあ連続増配株は長期投資に向いてるってこと?

さすが、りすおくん!その通り!

僕の『米国高配当株ポートフォリオ』に組み入れた銘柄も、連続増配している企業からピックアップしたよ。

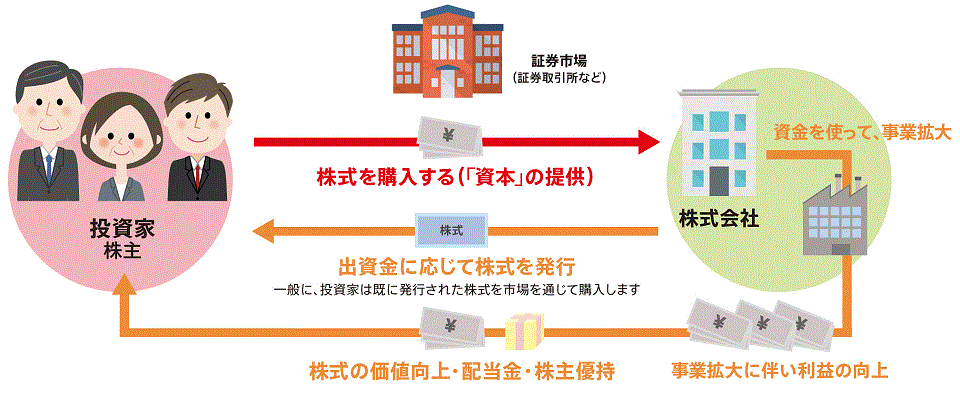

その4:株主に対する経営者の価値観の違い

米国では『会社は株主(オーナー)のもの』という認識が定着しています。

株主から集めた資本をどう活用して企業としての価値を高められるか、経営者に強く求められます。

なので米国では企業の減配は経営者の責任になります。

米国企業の減配は「経営者失格の烙印」を押されるので簡単には減配しません。

その点、日本では『会社は経営者のもの』という認識が定着しています。

もし減配になれば、株主も連帯責任となり、経営者へ責任がいくことは少ないです。

その5:人口増加による成長期待

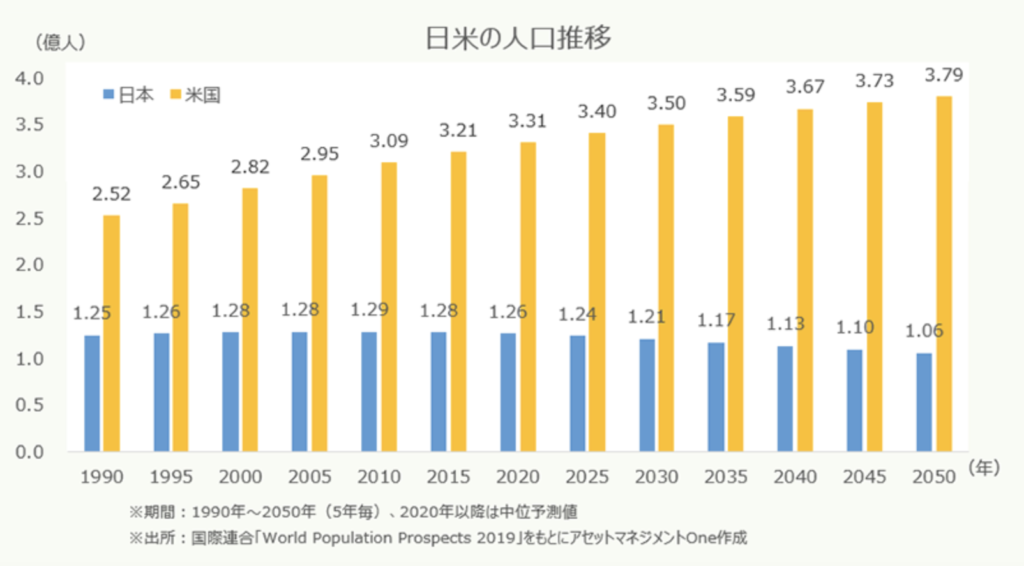

日本では、2009年の人口をピークにすでに減少トレンド入りしています。

移民が多い米国では現在も人口増加が続いており、今後30年間で4800万人ほど増えると予測されています。

人口増加は、労働増加と消費拡大となり、企業利益の拡大に直結するので、

米国企業全体としての利益は右肩上がりになりやすいです。

米国のほかアフリカやインドなどの新興国を中心に世界的に人口が増加する一方で、

日本や中国など、ほとんどの先進国で人口減少が見込まれています。

多くの主要国の人口が減少していくと予測されるなかで、米国の魅力が高まる可能性は大いにあります。

その6:世界経済に投資するのと同じ

米国には、GAFAMやコカコーラ、P&G、マクドナルドなど身近な商品でも世界的にブランド力を持つ企業が多いです。

このような企業は世界に進出し、その国の生活の一部になっています。

つまり米国株に投資するということは間接的に世界中の経済に投資していることと同じなのです。

なので米国株を多めにポートフォリオを組んだとしても、きちんと分散投資になっているのです。

投資の三大原則の一つ、『分散投資』については前回記事でまとめているよ。

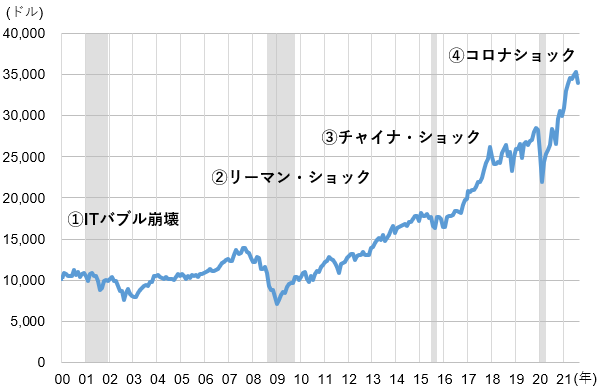

その7:その圧倒的なパフォーマンス

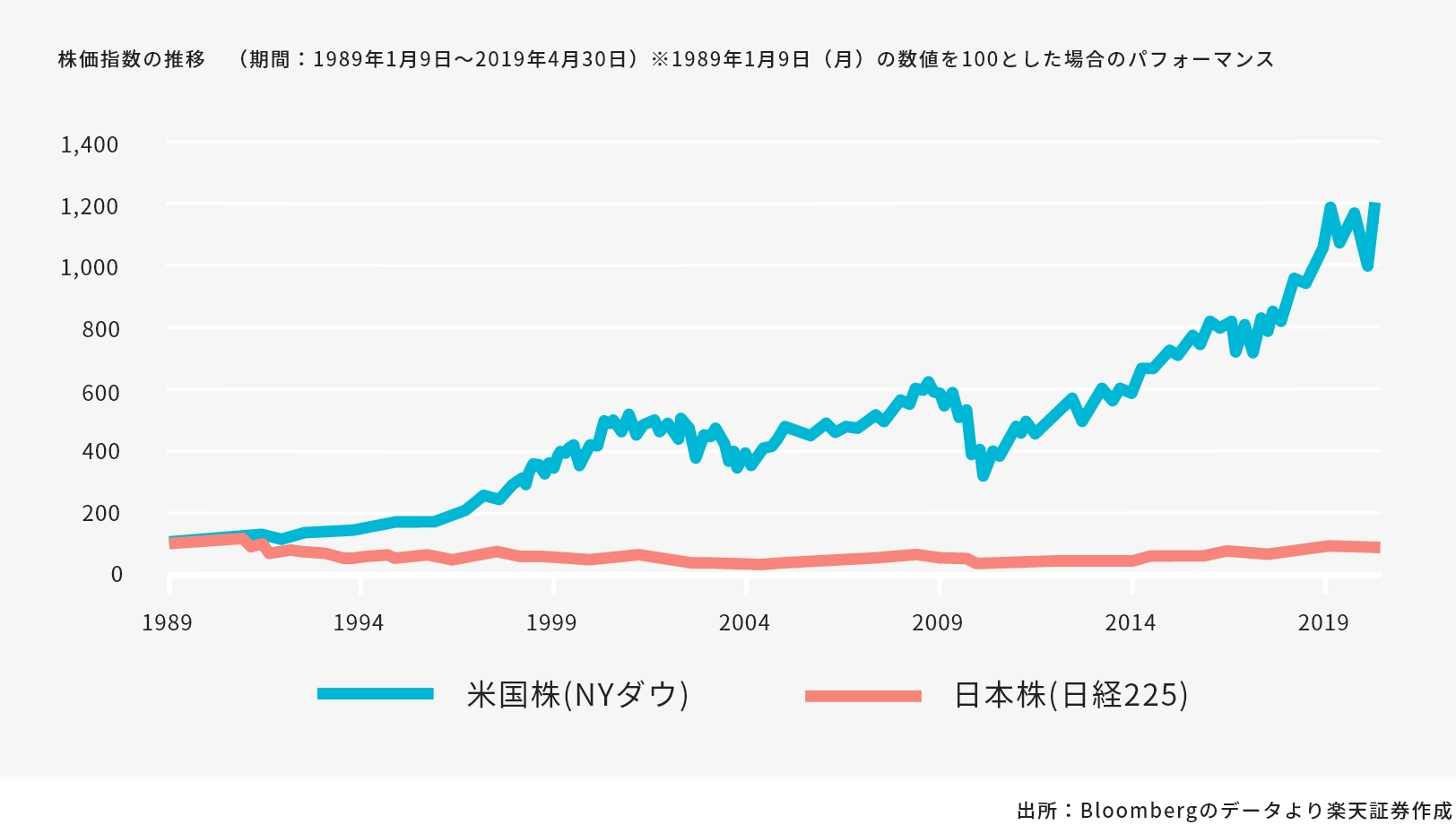

下のチャートはNYダウと日経225を比較したものです。

明らかに米国株と日本株の圧倒的なパフォーマンスの差が分かります。

日本株はバブル崩壊などにより長期に低迷しました。

ですが米国株は一時的に下落しても、高値更新を繰り返してきました。

株価が上がる理由に、企業への人気や期待といった投資家心理による部分もあります。

ですが、基本的な裏付けとなるのはやはり企業利益です。

米国株には株価を押し上げるだけの企業の利益があります。

世界中のプラットフォームを米国が獲得している以上、米国の衰退はあり得ないと思います。

米国株には一生保有すべき理由がたくさんあります!